2017年A股的4个奇怪现象:买基赚买股亏 私募跑输公募!

来源:牛熊交易室 作者:《每日财讯网》编辑 发布时间:2017-09-12

声明:此文属于自媒体对相关事件的个人观点和分析,并非正式的新闻报道,东方财富网不保证其真实性和客观性,投资者据此操作,风险自担。

当融资余额10连增突破9600亿元,公私募基金仓位均达到新高之时,很多人高呼牛市来了。

但2017年至今大盘上涨没超过300点,谈牛市又有点奢侈,但是看着白马蓝筹飙涨再说熊市也不客观,折中的说法这是个结构性的牛市。

9月11日,长江证券发布了一份研究报告,指出2017年至今的A股市场存在的几个有趣的结构性现象:

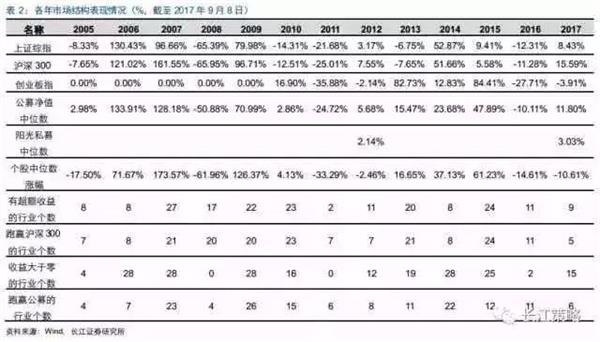

(1)年初以来基金中位数涨幅略超10%,赚钱效应似乎很突出,然而市场股票中位数却录得-10%的收益;

(2)15个申万行业指数录得正收益,显示从绝对收益来看,行业选择较容易。然而我们却看到阳光私募中位数净值涨幅仅录得3%的正收益,同时仅有5个行业跑出了沪深300的超额收益;

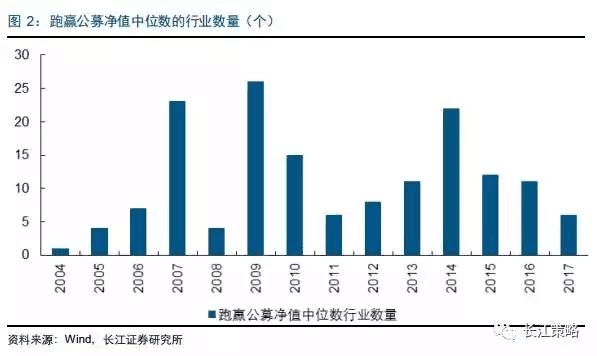

(3)在我们讨论牛市时,我们发现典型牛市的特点中,有超过80%的行业指数会跑赢公募净值中位数,但今年却是过去五年行业指数跑赢公募净值中位数数量最少的一年,跑赢公募指数的行业选择难度实际较大;

(4)机构投资者的结构分化今年也同样显著,阳光私募净值中位数今年以来收益率略超3%,公募净值中位数今年以来收益率接近12%,沪深300今年以来的收益率为15.6%。

下面我们看看长江怎么解释这4个现象的。

结构性现象1:投资热VS个股冷

2017年以来,A股市场给投资者的感觉应当更贴近于“牛市”。因为,我们从不同机构投资者的净值表现来看,的确是“皆大欢喜”的格局。

年初至今,公募净值中位数涨幅为11.8%,大幅跑赢上证综指及创业板指。然而,当我们回溯今年以来全A股市场剔除次新股影响后,个股中位数涨幅是“-10%”,这个结果在我们路演过程中,多数机构投资者对此表示很吃惊。这即是今年市场的第一个结构性现象:投资热VS个股冷。

结构性现象2:正收益易VS获超额难

2017年初以来,统计28个申万一级行业,有15个申万行业指数录得正收益,却仅有5个行业跑赢了沪深300指数。这一结构性现象:正收益易VS跑超额难,自2002年以来,除了典型的牛市年份以外(2006、2007、2009、2014、2015)极为显见,历史上只有2012年曾经出现过此类结构性现象。

结构性现象3:行业选择不易VS非典型牛市

2017年以来,行业指数跑赢公募净值中位数的行业有6个,分别是:有色、银行、非银金融、家电、钢铁及食品饮料。多数投资者及研究员称今年为“牛市”,我们不置可否,因为从A股历史来看,“指数牛短熊长、结构牛长熊短”的确是常态。

但我们认为,仍然需要正确理解“牛市”与“结构市”的区别,从A股历史上看,典型牛市的特点之一:超过80%的行业指数跑赢公募净值中位数(机构投资者相对更重视风险收益匹配)。然而,2017年至今,从行业指数与公募净值比较来看,是过去5年行业指数跑赢公募最少的一年。上述现象总结即是:行业选择不易VS非典型牛市。

结构性现象4:热度高VS收益低

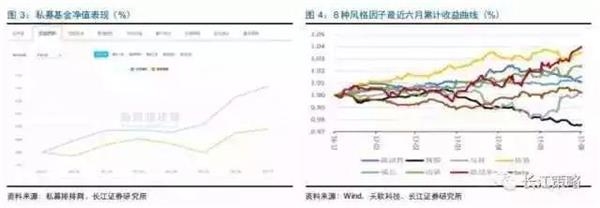

机构投资者的结构分化今年也同样显著。统计的阳光私募净值中位数今年以来收益率略超3%,公募净值中位数今年以来收益率接近12%。

这或许与部分投资者的感受并不相符,今年以来市场情绪热度高,阶段性主线突出,但从阳光私募的净值表现来看,却并未观察到所谓“牛市”的踪影。我们认为,这与今年的投资风格有关。

我们观察到,今年规模因子、反转因子的表现较差,即在同行业内部选择小市值与超跌标的将较难获取正收益;而选择低估值、低波动率与强者恒强的标的将获取较优收益。这种市场风格决定了投资者属性不同,收益率将大相径庭。

那么2017年的市场酷似哪一年?纯粹从市场的结构表现来比较,类似2012年。

上文我们提到了今年以来市场的几大结构性现象,综合下来是:大盘指数及公募收益率高(超10%正收益)但个股中位数却仍亏损10%;行业获取正收益容易(15个申万一级行业正收益)但跑出超额回报(仅有5个行业跑赢沪深300指数)较难,且做板块选择难度较高(仅有6个行业跑赢公募基金中位数).

这一现象从历史上来看,仅2012年出现过。并且我们发现,今年的结构性行情演绎甚至比2012年更为突出。

这种结构性格局的根本原因仍在于流动性偏紧。在过去流动性偏紧的市场环境下:2001-2005年、2008年、2011-2012年、2016年至今,市场整体走势大概率趋弱,但当市场结构行情较为突出,尤其是针对权重板块的主线突出时,市场走势就会出现:(1)指数稳健、个股萎靡;(2)板块主线突出,强者恒强等的结构性现象。

流动性的紧平衡容易导致“弱市或结构市”,此时企业盈利或主线板块将很大程度上决定指数的位置,即所谓“流动性决定大势、企业盈利决定结构”。

责任编辑:《每日财讯网》编辑

〖免责申明〗本文仅代表作者个人观点,其图片及内容版权仅归原所有者所有。如对该内容主张权益请来函或邮件告之,本网将迅速采取措施,否则与之相关的纠纷本网不承担任何责任。

海运费暴涨、“一舱难求”再...

海运费暴涨、“一舱难求”再... 桥水Q1疯狂扫货美股“六巨...

桥水Q1疯狂扫货美股“六巨... 光伏企业竞相布局 0BB技...

光伏企业竞相布局 0BB技... A股突发减持潮来了!近20...

A股突发减持潮来了!近20...